Какие только причины не называются рыночными экспертами, чтобы объяснить стремительное ралли XAU/USD и готовность золота переписать исторические максимумы! И ухудшение эпидемиологической обстановки в США, и растущие риски W-образного восстановления американской экономики, и напряженность в отношениях Вашингтона и Пекина, и слабость доллара, и низкие ставки глобального рынка долга, и рекордный приток капитала в ETF.

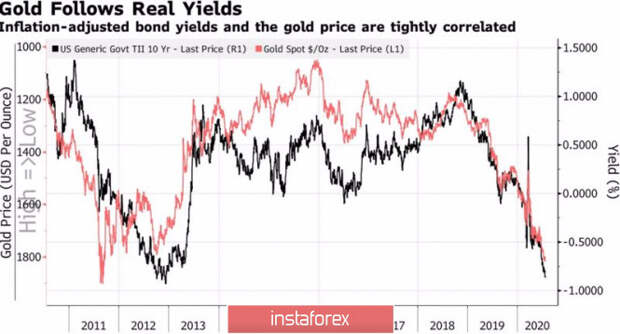

.. На мой взгляд, факторами первого порядка являются финансовые репрессии и колоссальная ликвидность.Драгметалл чутко реагирует на динамику реальной доходности казначейских облигаций США, падение которой в последнее время происходит по причине роста инфляционных ожиданий. Ставки по обычным долгам стоят на месте, по долгам, защищенным от инфляции – продолжают падать. Рынок бондов ведет себя так, как будто ФРС уже таргетирует кривую доходности. Именно это она делала в послевоенный период, что тогда называли финансовыми репрессиями. Выгоду из текущей ситуации извлекают не только акции, но и золото.

Динамика доходности облигаций и золота

Потенциально масштабная эмиссия облигаций, обусловленная фискальными стимулами и ростом дефицита бюджета, должна приводить к продажам на вторичном рынке и к росту доходности, однако ФРС стоит настороже и наверняка не даст ставкам по долгам подняться. Инвесторы всерьез опасаются финансовых репрессии, и это хорошая новость для «быков» по XAU/USD.

Для некоторых одновременное ралли драгметалла и фондовых индексов США выглядит странным, ведь первый актив защитный, а второй растет, когда повышается глобальный аппетит к риску. Однако в том океане ликвидности, который создали центробанки, и золото, и S&P 500 могут идти на север одновременно.

Более того, историческая связь между мешками денег и анализируемым активом доказывает, что потенциал ралли XAU/USD далеко не исчерпан.Динамика ликвидности и золота

Из-за ультрамягкой монетарной политики ослабевают основные мировые валюты. По большинству денежных единиц G10 драгметалл уже побил исторические максимумы, на повестке дня их обновление по доллару США. «Американец» испытывает проблемы как из-за сложной эпидемиологической обстановки в Штатах, которая усиливает риски W-образного восстановления экономики, так и из-за противоречий между демократами и республиканцами о дальнейшем фискальном стимулировании. Противники расходятся как в сумме ($3,5 трлн против $1 трлн), так и в вопросе снижения налогов, уплачиваемых из зарплаты.

В отличие от США, ЕС довольно быстро нашла общий язык в области фискальной помощи. Одобрение программы на €1,8 трлн является свидетельством Единой Европы и должно ускорить восстановление ВВП еврозоны. Евро чувствует себя королем, доллар отступает, золото растет.

Технически драгметалл достиг таргета на 200% по паттерну AB=CD, что усиливает риски коррекции. Вряд ли он провалится ниже ближайших пивот-уровней на $1815 и $1820, так что сформированные от них длинные позиции стоит удерживать и наращивать на откатах. В качестве следующего целевого ориентира фигурирует отметка $1920 за унцию.

Золото, дневной график

Свежие комментарии