Москва, 6 сентября - "Вести.Экономика" Энергетическая независимость США закончится, когда после пика начнется падение добычи сланцевой нефти.

Рассмотрим сначала цены. Когда они обвалились с середины 2014 г. до минимума в начале 2016 г., сланцевые производители резко сократили бурение. С марта 2015 г. по сентябрь 2016 г. общая добыча сланцевой нефти в США упала примерно на 600 тыс. баррелей в день. Однако это снижение произошло не из-за пика в производстве, а из-за низких цен, сделавших бурение экономически невыгодным.

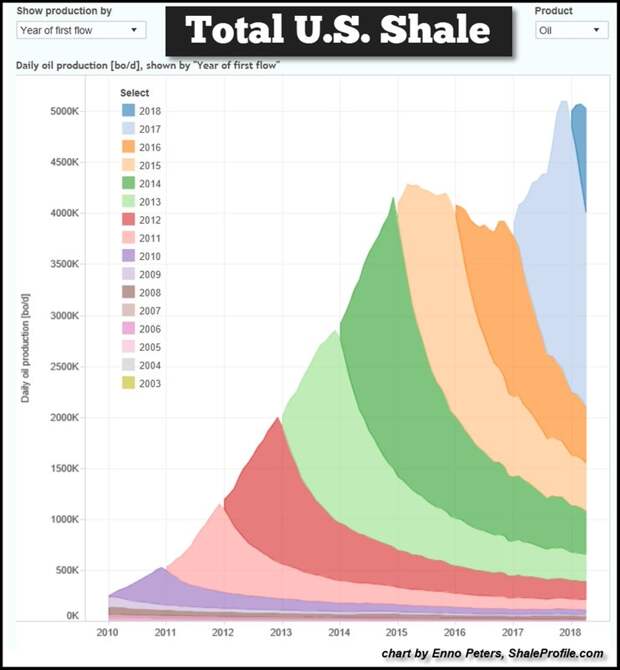

В апреле этого года общая добыча сланцевой нефти в США составила чуть более 5 млн баррелей в сутки. Для того, чтобы понять, как производство будет снижаться, возьмем профиль добычи в прошлом и основу будущей добычи оставшихся запасов нефти, используя формулу “линеаризации Хабберта” (Hubbert Linearization formula). Так, добыча сланцевой нефти в штате Северная Дакота снизится до чуть более 100 тыс. баррелей в день к 2025 г., если исходить из 4 млрд баррелей общих запасов.

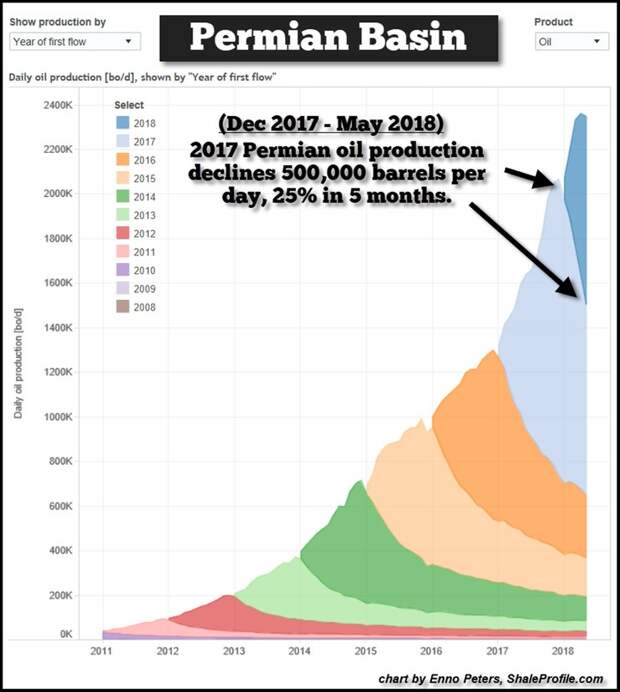

Пик добычи в Пермском бассейне в штате Техас произойдет примерно в 2019 г. Он, конечно, может немного затянуться, но добыча сланцевой нефти в этом регионе будет снижаться так же стремительно, как она росла. Кроме того, если произойдет обвал нефтяных цен, то сворачивание ускорится.

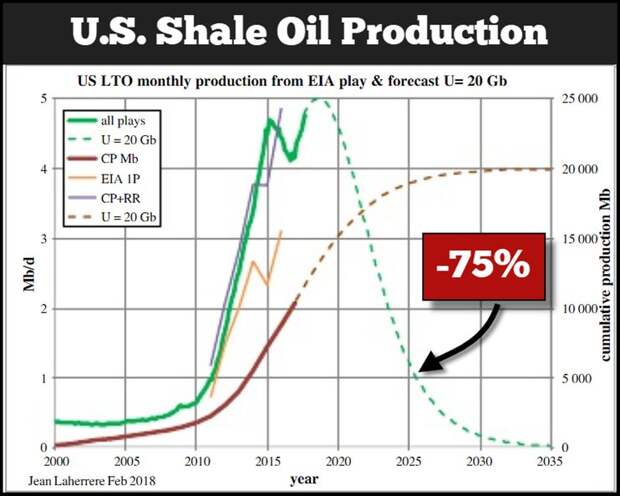

Если посмотреть на общий профиль добычи сланцевой нефти в США, то по прогнозу американского эксперта Жана Лахерере к 2025 г. обвал составит 75%, то есть добыча снизится с пиковых 5 млн до 1,3 млн баррелей в день. Следует отметить, что эта оценка основана на общих запасах сланцевой нефти США в 20 млрд баррелей, отмечает портал zerohedge.com.

Хотя Америка еще не достигла пика добычи сланцевой нефти, она уже использовала более половины всех своих запасов. Если сланцевый сектор сможет добавить рентабельные запасы, то пик может быть немного отложен. Однако, если нефтяные цены обвалятся и останутся низкими во время дефляционной рецессии-депрессии, то пик и падение добычи сланцев, скорее всего, будут более жесткими.

Pioneer Resources потратила $1,6 млрд на капитальные затраты в первом полугодии 2018 г. для увеличения добычи на 21 тыс. баррелей в сутки нефтяного эквивалента. Согласно пресс-релизу Pioneer ее добыча нефти увеличилась с 251 тыс. баррелей нефтяного эквивалента в начале 2018 г. до 272 тыс. во II квартале 2018 г. Таким образом, было потрачено очень много денег для увеличения производства всего на 8%.

Pioneer продолжает тратить больше денег на капитальные затраты, чем получает денежных средств от производства. Главная причина - стремительное истощение запасов, от чего, кстати, страдает весь сланцевый сектор. Если посмотреть на другую диаграмму, то видно, насколько резким было падение добычи с уровня 2017 г.

Светло-голубой цвет показывает добычу сланцевой нефти в 2017 г. Если бы в 2018 г. не было пробурено ни одной новой скважины, то только за первые пять месяцев 2018 г. общая добыча сократилась бы на 500 тыс. баррелей в сутки. Таким образом, требуется огромное количество капитальных затрат, чтобы заменить эти 500 тыс. баррелей в день. Вот почему Pioneer имеет отрицательный денежный поток.

Чистая эмиссия акций в размере $5 млрд помогла заткнуть дыру в $6,4 млрд совокупного отрицательного свободного денежного потока в Pioneer с 2010 г.

Явные признаки предстоящего коллапса налицо. Однако американцы, скорее всего, будут шокированы, когда добыча сланцевой нефти упадет на 75% к 2025 году. Крах сланцевой революции, безусловно, окажет глубокое воздействие на американскую экономику.