В преддверии намеченного на 17 сентября заседания ОПЕК+ котировки Brent стабилизировались вблизи отметки $40 за баррель, однако текущая ситуация имеем мало общего с событиями в июне-августе, когда на рынок надолго пришла консолидация. Нынче волатильность нефти резко пошла в гору, что предполагает высокую вероятность серьезного ценового движения.

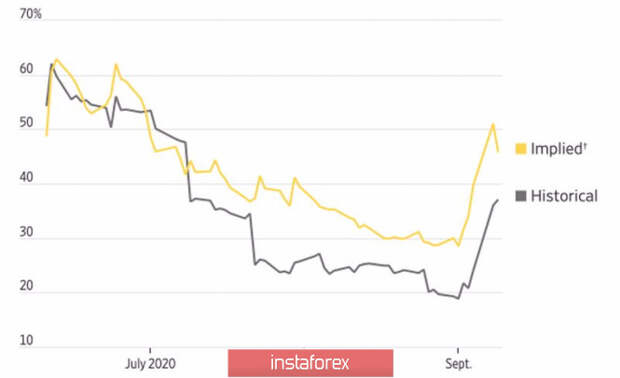

И не только фундаментальный анализ, но и индикаторы рынка опционов сигнализируют, что, вероятнее всего, это будет поход на юг.Динамика волатильности нефти

Увы, но глобальный спрос восстанавливается не так быстро, как ранее предполагалось. ОПЕК прогнозирует, что показатель сократится на 9,46 млн б/с по итогам 2020, хотя еще месяц назад речь шла о цифре в 9,06 млн б/с. Международное энергетическое агентство ожидает сокращения спроса на 8,5 млн б/с (что также хуже предыдущего прогноза), до 91,7 млн б/с, минимальной отметки с 2013. Мировые поставки, напротив, подрастут до конца года до 91,7 млн б/с, что ниже, чем в 2019, на 9,3 млн б/с. Таким образом, МЭА считает, что запасы черного золота будут уменьшаться медленнее, чем ранее предполагалось, что окажет давление на цены.

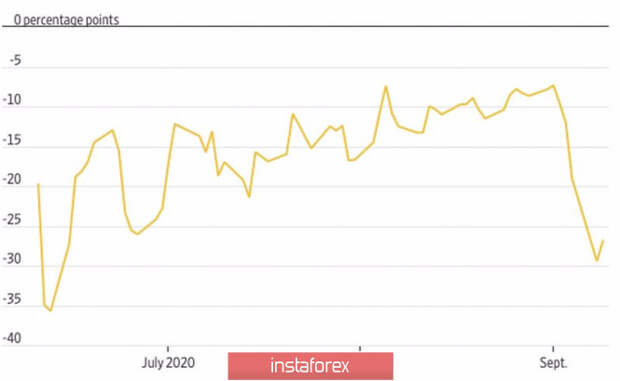

Расширение контанго свидетельствует о перенасыщении рынка нефти в ближайшем будущем, в том числе из-за второй волны COVID-19 и связанного с ней повторного закрытия экономик, а также из-за постепенного уменьшения объема обязательств ОПЕК+ по сокращению добычи. Второе подряд увеличение американских запасов черного золота (по прогнозам экспертов Bloomberg, показатель по итогам недели к 12 сентября вырастет на 2,3 млн), а также снижение цен на экспорт со стороны Саудовской Аравии, Ирака и других государств Персидского залива являются подтверждением замедления процесса восстановления глобального спроса.

Динамика американских запасов нефти

«Медведей» по Brent и WTI не пугают ни второй за последний месяц ураган, приближающийся к побережью Мексиканского залива, ни растущие как на дрожжах мировые акции, ни слабость доллара США. После предыдущего стихийного бедствия работа нефтяных компаний быстро восстановилась, а цены пошли вниз. Американские фондовые индексы и раньше бежали впереди себя, сейчас они реагируют на позитивные новости о вакцинах, однако до их масштабного внедрения еще слишком далеко, чтобы можно было говорить о победе над пандемией. Падение индекса USD в преддверии заседания FOMC выглядит вполне логично – инвесторы рассчитывают на «голубиную» риторику Джерома Пауэлла, однако по факту может произойти отскок.

Тем временем срочный рынок сигнализирует, что шансы развития коррекции Brent и WTI выше, чем вероятность восстановления восходящего тренда. Риски разворота по нефти идут вниз, а значит трейдеры чаще предпочитают страховаться от падения цен, чем от их роста.

Динамика рисков разворота по нефти

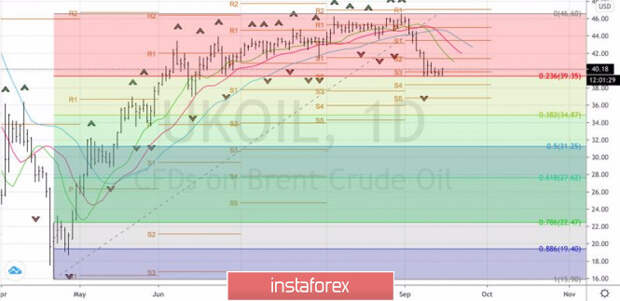

На мой взгляд, коррекция североморского сорта рискует продолжиться, так что обновление сентябрьского минимума вблизи $39,35 за баррель может стать основание для открытия шортов. Тем не менее долгосрочные перспективы Brent остаются «бычьими», поэтому рост котировок выше $41,35 следует использовать для покупки.

Brent, дневной график

Свежие комментарии