Четверг очень важный день для доллара и тот факт, что американская валюта вела себя достаточно вяло в последние дни, а перед публикацией инфляции начала расти, вызвало беспокойство у инвесторов. Достигнет ли ИПЦ 5%? Это важный вопрос, но не главный.

Руководство ФРС продолжает стоять на том, что инфляция имеет временный характер.

Рост цен в США обусловлен смягчением коронавирусных ограничений. Речь идет о реализации отложенного потребительского спроса, кратковременной нехватке рабочей силы и логистических нестыковках с поставками сырья.Инфляция с большой долей вероятности покажет значительный рост. Однако реакция доллара будет зависеть не от самой цифры как таковой, а от реакции ФРС. Посчитают ли в ЦБ продолжающийся рост инфляции достаточным фактом для того, чтобы поднять вопрос о ставке и программе количественного смягчения.

Большинство экспертов по-прежнему придерживаются мнения, что Федрезерв сдержит свое слово и приступит к нормализации политики не раньше 2022 года. Именно к этому времени на рынке должны сформироваться необходимые для ужесточения политики условия. Это подтверждает и недавний отчет по американскому рынку труда.

В мае рост занятости по сравнению с апрелем набрал темпы, но замедлился по отношению к марту. Кроме того, число рабочих мест в мае все равно было ниже показателя перед пандемией где-то на 7,5 млн. Если учесть, что майские темпы найма сохранятся в последующие месяцы, то для возвращения занятости к докризисным уровням февраля 2020 года понадобится чуть больше года.

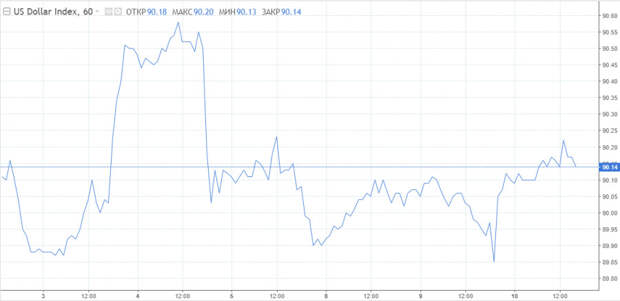

Если ФРС после выхода отчета продолжит настаивать на сохранении стимулирующей политики, то уже после сегодняшнего волатильного дня индекс доллара вернется к исходному нисходящему тренду.

Первой целью снижения выступит отметка 89,50. Далее, если у медведей появятся силы и основания, они могут протолкнуть доллар ниже.

Стоит отметить, что доходность пошла другим путем в отличие от доллара. По «десятилеткам» она ушла ниже 1,50%. Это говорит о том, что не все игроки верят в теорию сильнейшего роста инфляции и, как следствие, сокращение программы закупок облигаций ФРС.

Сегодня мы узнаем только цифру по инфляции и увидим эмоции доллара. Заседание ФРС на следующей неделие а до этого момента она будет хранить молчание. Остается лишь стоить предположение относительно реакции чиновников ЦБ.

Сегодня еще и заседание ЕЦБ. Оба этих события, безусловно» будут иметь большое влияние на американскую валюту. Однако не стоит обделять вниманием встречу лидеров Большой семерки в Лондоне. Хотя сюрпризов не ожидается, любые неожиданные заявления со стороны Джо Байдена или его коллег могут вызвать неоднозначные движения на рынках.

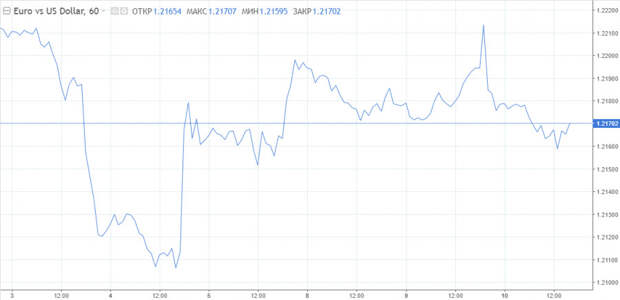

Что касается EUR/USD, то медведи здесь немного упрочили позиции, а быки отказались от штурма отметки 1,2200. В целом понятно, незачем совершать движения «себе дороже» перед важными публикациями и встречами. Главную пару Форекса вполне могут ждать американские горки.

Первоначальная реакция на итоги заседания ЕЦБ может оказаться ложной. Наибольшее значение здесь имеет пресс-конференция Кристин Лагард. Поскольку ЕЦБ не нужно продолжение ралли евро, риторика Лагард может активизировать продавцов.

Сигнальной отметкой здесь выступает уровень 1,2180. Дислокация пары ниже его активирует медвежий сценарий и наоборот.

Свежие комментарии